Wealth Structuring in Hong Kong: How to Leverage Tax Treaties for Cross-Border Families

📋 重點概覽

- 事實1: 香港已與45個以上司法管轄區簽訂全面性避免雙重課稅協定(CDTA),包括中國內地、新加坡、英國和日本

- 事實2: 香港兩級制利得稅為首200萬港元8.25%,其後16.5%(2024-25年度法團稅率)

- 事實3: 外地收入豁免機制(FSIE)第二階段於2024年1月生效,要求在香港具備經濟實質方可豁免外地來源收入

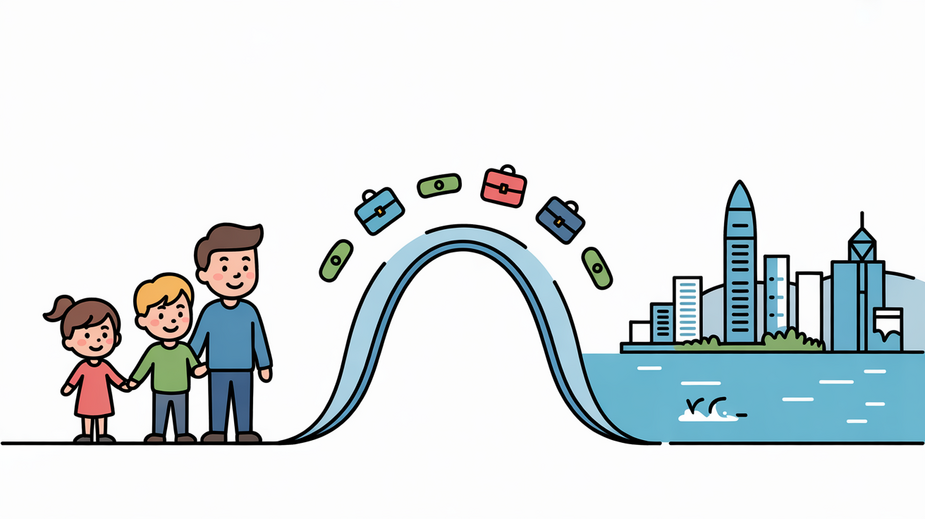

想像您的家族在新加坡持有投資、在歐洲擁有物業、在中國內地經營業務。如何在不對同一收入繳納雙重稅款的情況下,應對複雜的國際稅務規則?對於跨境家族在多個司法管轄區管理財富而言,香港廣泛的避免雙重課稅協定(DTA)網絡提供了強大的解決方案。這些協定提供清晰框架、降低預扣稅率、防止雙重課稅——使香港成為當今全球化經濟下精密財富規劃的理想樞紐。

香港避免雙重課稅協定網絡:您的全球稅務優勢

香港策略性地建立了世界上最廣泛的避免雙重課稅協定網絡之一,目前涵蓋全球45個以上司法管轄區。這個網絡為跨境家族在多個國家管理資產、產生收入或維持居民身份提供了關鍵框架。這些協定的主要目的既簡單又強大:防止同一收入被不同司法管轄區雙重課稅。

| 避免雙重課稅協定優勢 | 對跨境財富的影響 | 典型應用 |

|---|---|---|

| 降低預扣稅 | 增加來自協定國家股息、利息和特許權使用費的淨回報 | 來自新加坡的股息(通常從30%降至0-10%) |

| 豁免來源地稅 | 避免收入在來源國和香港雙重課稅 | 來自中國內地業務的營業利潤 |

| 更清晰的稅務居民規則 | 協助確定主要稅務管轄區,減少爭議 | 成員在香港和英國的家族 |

| 資本增值保護 | 防止投資出售時雙重課稅 | 透過香港實體出售歐洲物業 |

主要避免雙重課稅協定夥伴司法管轄區

香港的避免雙重課稅協定網絡包括主要金融中心和熱門投資目的地:

- 中國內地: 全面安排涵蓋營業利潤、股息、利息和特許權使用費

- 新加坡: 降低股息、利息和特許權使用費的預扣稅

- 英國: 涵蓋所有主要收入類型的全面協定

- 日本: 具優惠稅率的全面協定

- 東盟國家: 與東南亞多個國家簽訂的協定

- 歐洲國家: 與主要歐盟成員國簽訂的多項協定

利用避免雙重課稅協定進行策略性實體架構設計

跨境家族的有效財富規劃不僅僅是持有資產——它需要策略性的實體設計,以在確保符合不斷演變的國際標準的同時,最大化避免雙重課稅協定的優勢。

香港控股公司

香港控股公司可作為國際投資的中央樞紐,透過避免雙重課稅協定獲得降低的預扣稅率。例如:

- 步驟1: 設立具備適當經濟實質的香港公司(本地管理、僱員、營運)

- 步驟2: 透過此實體安排投資以獲得避免雙重課稅協定優勢

- 步驟3: 確保符合持股門檻(股息優勢通常要求最低10-25%股權)

- 步驟4: 保存適當文件和稅務居民證明書

具避免雙重課稅協定優勢的信託架構

雖然信託本身不能直接受益於避免雙重課稅協定,但信託架構內的基礎實體可以:

- 在信託架構內使用香港控股公司以獲得避免雙重課稅協定優勢

- 促進具稅務效益的代際財富傳承

- 緩解遺產稅或資本增值稅的雙重課稅問題

- 為跨多個司法管轄區的受益人提供靈活性

居民身份規劃以獲得最大協定優勢

稅務居民身份是避免雙重課稅協定優勢的基石。策略性居民規劃可以在確保多個司法管轄區合規的同時,開啟協定優勢。

稅務居民證明書(TRC)

香港稅務居民證明書是申索避免雙重課稅協定優勢的重要證明。主要要求包括:

- 證明在香港進行管理和控制

- 維持適當的業務營運和實質

- 提供所尋求協定優勢的詳細資料

- 向香港稅務局提交申請

協調家族居民身份

對於跨境家族,協調跨司法管轄區的居民身份需要仔細規劃:

| 居民身份挑戰 | 策略性解決方案 | 避免雙重課稅協定優勢 |

|---|---|---|

| 雙重居民身份(在兩國徵稅) | 應用避免雙重課稅協定的平衡規則 | 確定主要稅務管轄區 |

| 家族成員在不同司法管轄區 | 策略性居民規劃 | 優化全球稅務負擔 |

| 暫時居留情況 | 了解暫時豁免 | 避免意外的稅務後果 |

現代稅務環境中的合規要求

當今的國際稅務環境要求嚴格合規。有效利用避免雙重課稅協定需要應對多個申報制度和實質要求。

主要合規要求

| 合規範疇 | 主要重點 | 與協定優勢的關聯 |

|---|---|---|

| CRS/FATCA申報 | 自動交換財務帳戶資料 | 使用協定司法管轄區的實體需要透明度 |

| 經濟實質(FSIE) | 證明在香港有真實業務活動 | 證明協定資格和外地收入豁免的合理性 |

| 文件管理 | 保存7年以上的完整記錄 | 為審計和協定申索提供證據 |

| 全球最低稅率(支柱二) | 大型跨國企業集團的15%最低實際稅率 | 影響整體稅務規劃和避免雙重課稅協定運用 |

實際案例:協定優勢的實際應用

實際例子展示跨境家族如何有效利用香港的避免雙重課稅協定網絡:

| 情境 | 相關避免雙重課稅協定 | 潛在優勢 |

|---|---|---|

| 內地家族辦公室 | 內地-香港避免雙重課稅協定 | 降低跨境股息、利息、特許權使用費的預扣稅 |

| 新加坡投資樞紐 | 香港-新加坡避免雙重課稅協定 | 投資回報的較低預扣稅(通常為0-10%對比30%) |

| 歐洲房地產組合 | 香港-歐洲國家避免雙重課稅協定 | 避免租金收入和資本增值雙重課稅 |

| 英國-香港家族架構 | 香港-英國避免雙重課稅協定 | 清晰的居民規則和降低的預扣稅 |

實例:新加坡投資架構

家族透過香港控股公司在新加坡投資:

- 步驟1: 設立具經濟實質的香港控股公司

- 步驟2: 透過香港實體投資於新加坡營運公司

- 步驟3: 根據香港-新加坡避免雙重課稅協定申索股息的降低預扣稅

- 步驟4: 受惠於香港的地域來源徵稅制度(具適當實質的外地來源股息無須徵稅)

新趨勢和未來考慮

國際稅務環境持續演變,有幾個主要趨勢影響避免雙重課稅協定規劃:

- 全球最低稅率(支柱二): 於2025年1月1日生效,對收入≥7.5億歐元的跨國企業集團徵收15%最低稅率

- 稅務流程數碼化: 更多使用數據分析和自動資料交換

- 加強反濫用規則: 更強調經濟實質和實益擁有權

- BEPS 2.0實施: 影響協定詮釋的國際稅務規則持續變化

- 家族投資控股工具: 香港的家族投資控股工具制度對符合條件的收入提供0%稅率,最低管理資產2.4億港元

✅ 重點總結

- 香港的45個以上避免雙重課稅協定為降低預扣稅和防止雙重課稅提供強大工具

- 經濟實質對於獲得避免雙重課稅協定優勢和香港的外地收入豁免機制(2024年1月擴大範圍)至關重要

- 配合適當居民規劃的策略性實體架構在確保合規的同時最大化協定優勢

- 持續遵守CRS/FATCA、經濟實質要求和新興全球稅務規則至關重要

- 專業建議對於應對避免雙重課稅協定、國內法律和國際標準之間的複雜互動至關重要

對於跨境家族,香港廣泛的避免雙重課稅協定網絡為全球財富規劃提供了精密的框架。透過結合協定優勢與香港優惠的稅制——包括地域來源徵稅、無資本增值稅和具競爭力的公司稅率——家族可以在維持符合不斷演變的國際標準的同時,實現顯著的稅務效益。然而,成功實施需要仔細規劃、適當的文件記錄和持續監察法規變化。隨著全球稅務透明度提高和實質要求收緊,與經驗豐富的專業人士合作對於有效應對這個複雜環境變得越來越重要。

📚 資料來源及參考

本文已根據香港政府官方資料來源和權威參考資料進行核實:

- 稅務局(IRD) – 官方稅率、免稅額和規例

- 差餉物業估價署(RVD) – 物業差餉及估價

- 香港政府一站通 – 香港特別行政區政府官方網站

- 立法會 – 稅務法例及修訂

- 稅務局:全面性避免雙重課稅協定 – 官方避免雙重課稅協定網絡資料

- 稅務局:外地收入豁免機制(FSIE) – 經濟實質要求

- 稅務局:居民身分證明書 – 稅務居民證明書要求

最後核實日期:2024年12月 | 資料僅供一般參考。如需具體建議,請諮詢合資格稅務專業人士。