香港:中国本土進出における税制効率的なゲートウェイとしての役割

📋 ポイント早見

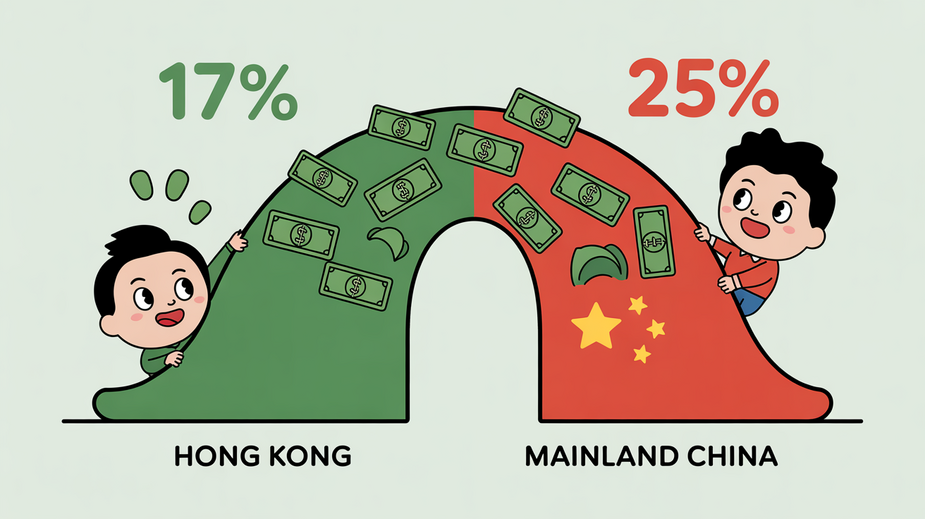

- 税率の優位性: 香港の法人税率は16.5%(最初の200万香港ドルは8.25%)であり、中国本土の標準税率25%と比較して有利です。

- 租税協定の恩恵: 香港・中国本土間の包括的租税協定により、配当金に対する源泉徴収税率が標準の10%から5%に引き下げられます。

- 非課税の利点: 香港にはキャピタルゲイン税、付加価値税(VAT)、相続税がありません。

- 大湾区内の優遇措置: 前海(深圳)などの大湾区内の特定地域では、適格事業に対し15%の軽減法人税率が適用されます。

世界第2位の経済大国である中国本土への事業展開を、法人税を最大40%近く節約しながら実現することを想像してみてください。これは理論上のシナリオではなく、香港を戦略的なゲートウェイとして活用する何千もの企業にとっての現実です。独自の源泉地主義税制、有利な租税協定、ビジネスフレンドリーな環境により、香港は広大な中国市場にアクセスするための最も税制効率の高い経路の一つを提供しています。2024-2025年度において、具体的にどのように機能し、どのような優位性を活用できるのでしょうか。

中国進出における香港の競争力ある税制優位性

香港が中国本土へのゲートウェイとして魅力的である理由は、その根本的に異なる税制哲学にあります。全世界所得を課税対象とする多くの国・地域とは異なり、香港は源泉地主義を採用しています。つまり、香港内で生じた利益のみが課税対象となります。このシンプルながら強力な原則は、中国本土への事業展開を目指す企業に複数の利点をもたらします。

二段階利得税の優位性

香港の法人税構造は非常に競争力があります。2024-2025年度において、法人は最初の200万香港ドルの課税対象利益に対してわずか8.25%、残額に対して16.5%を納税します。非法人企業はさらに低い税率(それぞれ7.5%と15%)が適用されます。これを中国本土の標準法人所得税率25%と比較すると、その優位性が明らかになります。

| 税目 | 香港(2024-2025年度) | 中国本土(標準) |

|---|---|---|

| 法人利得税 | 最初の200万HKDは8.25%、以降は16.5% | 25% |

| キャピタルゲイン税 | なし | 特定のシナリオで適用 |

| 付加価値税(VAT) | なし | 適用あり(標準13%) |

| 配当金源泉徴収税 | なし | 10%(租税協定下で軽減) |

香港が課税しないもの

競争力のある税率に加え、香港の税制は課税対象外の範囲が広い点でも注目されます。

- キャピタルゲイン税なし: 資産、投資、事業の売却による利益は一般的に非課税です。

- 配当金源泉徴収税なし: 株主に支払われる配当金は源泉徴収税の対象外です。

- 付加価値税(VAT)・売上税なし: 越境取引を簡素化し、管理負担を軽減します。

- 相続税・遺産税なし: 資産移転や事業承継計画を容易にします。

香港・中国本土包括的租税協定の効果的な活用

香港と中国本土の間で締結されている包括的租税協定(DTA)は、税制効率の良い中国進出において、おそらく最も重要なツールと言えます。この協定は同一所得に対する二重課税を防止し、越境ビジネスに具体的な恩恵をもたらします。

軽減された源泉徴収税率

租税協定は、中国本土から香港への支払いに対する源泉徴収税を大幅に軽減します。これは、利益を本国に送金したり、サービスに対する支払いを行う際に、直接的に収益に影響を与えます。

| 所得の種類 | 中国本土標準源泉税率 | 香港・本土租税協定下の税率 |

|---|---|---|

| 配当金 | 10% | 5%(25%以上の持分保有の場合) |

| ロイヤルティ(使用料) | 10% | 7% |

| 利子 | 10% | 7% |

外国税額控除の仕組みと居住者判定ルール

租税協定は、外国税額控除を通じて二重課税を回避する仕組みも提供しています。香港法人が中国源泉所得に対して中国本土で納税した場合、その税額を香港での納税義務に対して控除することができます。さらに、協定には、企業が両方の地域で居住者と見なされる可能性がある場合の税務上の居住地を決定する「タイブレーカー」ルールが含まれています。

中国市場参入のための最適な企業構造

中国市場に参入する際、税制効率と運営の柔軟性を最大化するためには、適切な企業構造を選択することが極めて重要です。香港はいくつかの戦略的な選択肢を提供しています。

- 香港持株会社構造: 中国本土の子会社を所有する香港持株会社を設立します。これは資産保護を提供し、利益の本国送金を容易にし、租税協定による配当金の軽減源泉税率の恩恵を受けることを可能にします。

- 地域統括本部モデル: 中国事業の地域統括本部として香港を活用します。この構造は管理を集中させ、香港の自由な資本移動の利点を活かし、オフショア源泉所得ルールの恩恵を受ける立場に置くことができます。

- 貿易会社の設立: 香港法人の利益が「オフショア源泉」(主要な活動が香港外で行われる)と判断された場合、その利益は源泉地主義の原則に基づき香港の利得税が免除される可能性があります。

大湾区(GBA)統合の活用

香港、マカオ、広東省9都市を統合する大湾区(GBA)構想は、税制効率の良い中国進出に前例のない機会を創出しています。GBA内のいくつかの地域は、香港の優位性を補完する特定の優遇措置を提供しています。

大湾区開発区の優遇措置

主要なGBA開発区は、対象を絞った税制優遇を提供しています。

- 前海(深圳): 適格な現代サービス業企業は、軽減された15%の法人所得税率(標準25%に対して)を享受できます。

- 南沙(広州): 技術、金融、高度製造業セクターに対する優遇政策を提供しています。

- 越境人材税制手当: GBAの複数の地域にまたがって働く専門職に対する特別な税制補助金があります。

知的財産(IP)とロイヤルティ戦略

香港は、中国事業における税制効率の良いIP管理のための優れた機会を提供しています。以下の戦略を検討してください。

- ロイヤルティ支払い構造: 中国本土からのロイヤルティ支払いを香港のIP持株会社に経由させ、租税協定による7%の軽減源泉税率の恩恵を受けます。

- IP持株会社: 価値あるIP資産を香港で保有することで、最終的な売却時にキャピタルゲイン税がかからない利点を得ます。

- 研究開発(R&D)協業: R&D活動を構築し、香港とGBA地域の両方での優遇措置の対象となるようにします。

必須のコンプライアンスとリスク管理

香港は重要な税制優位性を提供しますが、これらの恩恵を維持し、罰則を回避するためには適切なコンプライアンスが不可欠です。

主要なコンプライアンス領域

- 移転価格文書化: 香港と中国本土の関連会社間取引について、適切な文書を維持します。

- 実体要件: 香港法人が租税協定の恩恵やFSIE免税の対象となるために、真の経済的実体を有していることを確認します。

- 中国本土の外国支配会社(CFC)ルール: 利益を中国本土に帰属させる可能性のある中国本土の外国支配会社ルールに注意を払います。

- 記録保存: 香港法で求められる通り、事業記録を少なくとも7年間保存します。

✅ まとめ

- 香港の二段階利得税(8.25%/16.5%)は、中国本土の25%税率と比較して大幅な節税効果をもたらします。

- 香港・本土租税協定により、配当金の源泉税率は5%、ロイヤルティ・利子は7%に軽減されます。

- 香港の源泉地主義税制とキャピタルゲイン税/VATの非課税は、独自の優位性を創出します。

- 適切な企業構造と実体は、恩恵を最大化しコンプライアンスを確保するために不可欠です。

- 大湾区の優遇措置は、税制効率の良い中国進出のための追加的な機会を提供します。

香港は、低税率、戦略的な立地、有利な協定という魅力的な組み合わせを提供し、中国本土進出における世界で最も効果的なゲートウェイの一つであり続けています。香港の源泉地主義税制、租税協定、大湾区との統合を理解し活用することで、企業は広大な中国市場にアクセスしながら、全体の税負担を大幅に軽減することができます。成功の鍵は、慎重な計画、適切な構造構築、そして継続的なコンプライアンスにあります。これにより、中国進出が成功するだけでなく、長年にわたって税制効率の高いものとなるでしょう。

📚 参考資料

本記事の内容は、香港政府の公式資料および信頼できる情報源に基づいて作成されています:

- 香港税務局(IRD) – 公式税率、控除額、税務規則

- 差餉物業估価署 – 不動産評価

- 香港政府ポータル – 香港特別行政区政府公式サイト

- 立法会 – 税務法規・改正

- 税務局 事業所得税ガイド – 法人税率と二段階制度

- 税務局 FSIE制度 – 外国源泉所得免税ルール

- 大湾区ポータル – GBA統合政策と優遇措置

最終更新:2024年12月 | 本記事の情報は一般的な参考情報であり、具体的な問題については資格を持つ税務専門家にご相談ください。